Stejně jako jakýkoliv jiný komoditní trh, i trh ropy standardně fluktuuje mezi mírnou nadprodukcí či naopak krátkodobým nedostatkem. Cena pak slouží jako hlavní signál novým producentům pro vstup do odvětví či jako signál pro snížení budoucí produkce. Nerovnováhy mezi nabídkou a poptávkou jsou kromě ceny vyrovnávány i krátkodobě pomocí změn zásob.

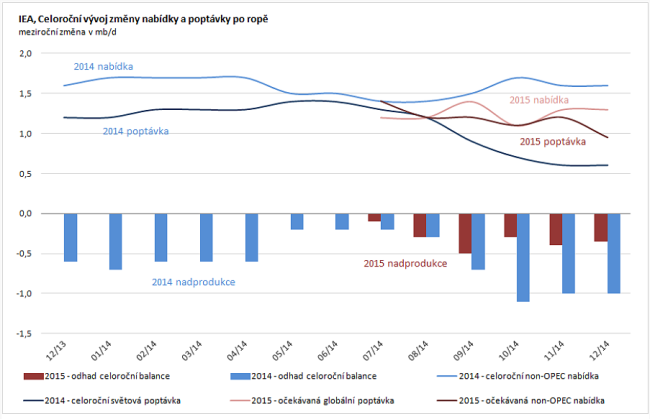

Prudký propad v cenách ropy započatý v říjnu signalizoval, že se produkuje zhruba o 1-2 miliony barelů více, než představuje aktuální poptávka. Tato nadprodukce je důsledkem několika faktorů: a) poklesu růstu globální poptávky po ropě o zhruba 700.000 barelů denně, přičemž negativní revize poptávky přichází hlavně z Číny; b) Libye se vrátila k silné produkci, zhruba trojnásobku omezené produkce z počátku roku; c) pokračujícímu růstu produkce břidlicové ropy v USA.

Slabší globální poptávka stojí za zhruba polovinou nerovnováhy na trhu ropy. Mezinárodní energetická agentura IEA byla nucena snížit odhad poptávky po ropě i na rok 2015, a to o 230.000 barelů denně. Cenová elasticita je totiž nižší než elasticita vůči hospodářskému růstu. Značná část rozvojových zemí, které ženou poptávku po ropě, se přitom rozhodla propad cen využít k odstranění politicky citlivých subvencí (Indie, Thajsko, Indonésie, Čína …) a také propad lokálních měn vůči dolarů znamená, že pokles cen ropy v lokální měně není tolik výrazný.

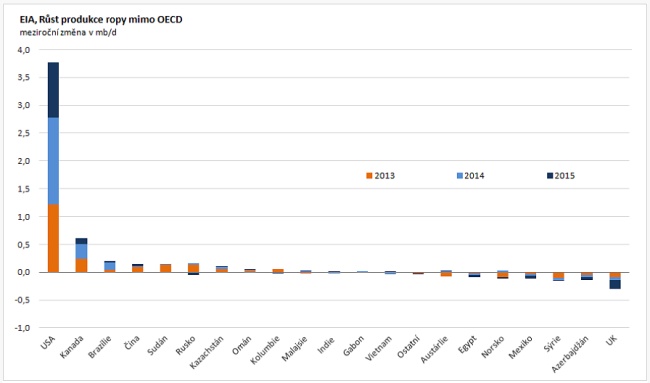

Jak je ovšem možné, že nikdo neviděl přicházet tuto změnu a cena ropy se za pár měsíců propadla o skoro 50%? Problém tkví v listopadovém zasedání OPECu, který svojí rétorikou naznačil, že nechá spadnout ceny ropy prakticky kamkoliv, jen aby ubránil svůj tržní podíl a zastavil americký ropný boom, který jak je vidět na grafu níže, plně akomodoval v posledních letech rostoucí globální poptávku.

Dle našeho soudu toto listopadové rozhodnutí OPECu připomíná Lehman Brothers moment na ropě. Naprostá změna paradigmatu a otočení situace o 180 stupňů v tom, že OPEC již není ochoten bránit vysoké ceny ropy, stejně jako Fed tehdy nechal padnou systematicky důležitou banku. Pokud ropný trh přestává být oligopolní, ale posouvá se k (dokonalé) konkurenci, cena přestává být určována administrativně a je určena náklad na vytěžení marginálního barelu ropy.

Abychom pochopili, kam až může ropa spadnout, je nutné znát úroveň tohoto marginálního nákladu. Peněžní náklady na těžbu se aktuálně pohybují na úrovni 25-35 barelů za ropu, což je cena, kam by se cena mohla při dlouhodobé nadprodukci teoreticky přiblížit. Jelikož břidlicová ropa v USA má ale extrémně krátký investiční cyklus (pokles produkce z vrtů o 50% v 1. roce), změna chování amerických těžařů bude mít relativně rychlý dopad na pokles růstu nabídky. Cena v první polovině roku musí zůstat dostatečně nízká na to, abychom viděli omezení investic do nových těžebních zařízení (při současných 50-60 USD za barel už dostáváme první signály o relativně rychlém poklesu využívaných těžebních souprav a škrtech v CAPEX plánů hlavních břidlicových hráčů) a přirozený pokles produkce z existujících vrtů se postará o zbytek. V druhé půli roku se následně můžeme dočkat postupného oživení ceny na nový normál 70-80 USD/barel, což je úroveň marginálních plných nákladů na barel v USA.

Dynamiku trhu lze sledovat na vysokofrekvenčních indikátorech, jako je počet využívaných vrtných souprav, počet vystavených nových povolení na vrty, produktivita těžby, či objem přepravy ropy (ať už po železnici či skrze potrubí).

Autor: Jan Kaška

Tato zpráva není investičním doporučením. Aura Invest Group s.r.o., vázaný zástupce společnosti Colosseum, a.s., obchodníka s cennými papíry.